Кто приходит на замену Visa и MasterCard?

Финансовый кризис только усилил тенденцию устойчивого роста мирового рынка электронных платежей. Основными трендами считаются увеличение доли мобильных и небанковских платежей, движение в сторону создания альянсов и партнерских многопрофильных платежных групп для реализации комплексных платежных решений, а также развитие комбинированных платежей.

По оценке IDC, рост мирового рынка электронной коммерции за последние несколько лет составил в среднем 20%. Аналогичную динамику продемонстрировал и рынок электронных платежей. (Следует принять во внимание, что данный показатель в обоих случаях имеет серьезную региональную вариативность). Эксперты считают, что дальнейшее поступательное развитие индустрии электронной коммерции будет напрямую зависеть от новых прорывных решений электронных платежных сервисов вследствие технологического развития и стремления удовлетворить потребительский спрос.

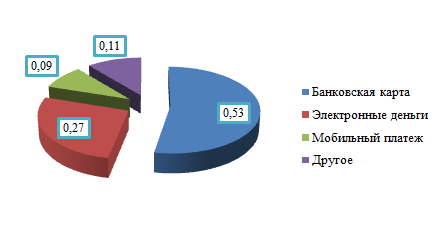

На сегодня сформировались следующие типы электронных платежей: через интернет посредством банковской карты (распространение – 53%) или электронных денег (27%) и мобильный платеж (9%).

Соотношение платежных инструментов

Источник: Capgemini RBC, 2012 г.

Вместе с тем аналитики отмечают весьма явную локализованность клиентских предпочтений, ограничивающими факторами являются уровень развития технологий в конкретном регионе, существующие регуляторы платежного рынка и степень доверия потребителей к каждому из типов электронного платежа.

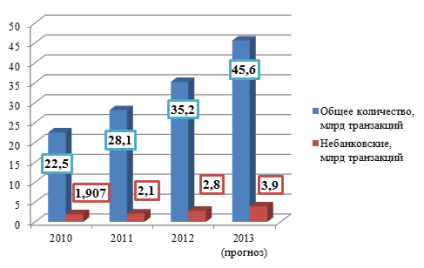

Как свидетельствует статистика, количество электронных операций по оплате товаров и услуг, в том числе с помощью мобильных устройств (т.н. мобильные платежи), достигло к 2010 г. 22,5 млрд транзакций. В 2013 г. прогнозируется рост показателя до 45,6 млрд транзакций, в 2017 г. – до 71 млрд транзакций.

Динамика рынка электронных платежей

Источник: Capgemini RBC, 2012 г.

Рост доли мобильных и небанковских платежей

К 2017–2018 гг. ожидается бурный рост как электронных платежей в целом, так и мобильных в частности – они могут достигнуть пиковых значений. Эти прогнозы основываются на исследованиях клиентских предпочтений, смещающихся в сторону альтернативных средств платежей.

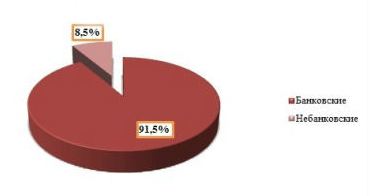

Соотношение банковских и небанковских транзакций

Источник: Capgemini RBC, 2012 г.

Этой тенденции в числе прочего способствует и внедрение значительного числа инновационных решений. Аналитики отрасли также сходятся во мнении, что доля внебанковских операций будет особенно увеличиваться в секторе мобильных платежей: операторы связи и магазины мобильных приложений способны взять на себя проведение значительного количества транзакций, которое могло бы быть обработано банками.

Преобладание «пластика» над остальными видами платежей сегодня очевидно. Однако существующие тенденции на мировом рынке позволяют предположить, что эпоха доминирования электронных платежей по банковским картам движется к закату. Принимая во внимание потребительские предпочтения, стремление к упрощению платежного процесса, развитие технологий, обеспечивающих безопасность, можно с высокой долей вероятности говорить о том, что спрос будет двигаться в направлении мобильных и онлайн-платежей. Единственным и значительным препятствием выступят регуляторы рынков – центробанки и иные финансовые учреждения, имеющие серьезные лоббистские возможности по сдерживанию конкурентов на платежном рынке.

На мировом рынке банковских карт и электронных платежей доминируют лишь несколько игроков – Visa, MasterCard, American Express. Тем не менее тенденция к возрастанию внутренней обработки платежных операций без задействования международных платежных систем в последнее время становится более четко обозначенной. После запуска карт UnionPay в Китае многие страны рассматривают возможность ввода аналогичных систем. В частности, Центробанком Индии создана система NPCI для управления внутренней дебетовой картой в сети RuPay, по сути являющейся альтернативой международным карточным системам, включая Visa и MasterCard.

Взаимодействие участников рынка

Для сохранения позиций на рынке онлайн-платежей мировые платежные системы используют различные стратегии. MasterCard, Visa, American Express и Discover наращивают усилия, чтобы иметь возможность конкурировать с провайдером платежей PayPal, в том числе за счет приобретений и установления партнерских отношений.

Так, Visa приобрела Cybersource с целью расширения возможностей фрод-мониторинга, а также увеличения возможностей использования кредитных, дебетовых и предоплаченных карт в онлайн-платежах. Сделка стоимостью $2 млрд была завершена в мае 2011 г. Кроме этого, Visa запустила несколько собственных проектов в электронной коммерции, например, создание Rightcliq – инструмента электронных торговых площадок, ориентированный на предоставление потребителям целого ряда дополнительных возможностей, в том числе с задействованием социальных сетей, или V.me – многоканального цифрового кошелька, который позволяет потребителю совершать покупки в интернете с помощью телефона вместо традиционной карты. V.me поддерживает платежи как со счетов Visa, так и сторонних систем, а также NFC-платежи через приложения компании PayWave и предоставляет широкий спектр услуг, включая транзакции е- и м-коммерции, микроплатежи и платежи P2P.

Другой участник рынка, MasterCard, инвестирует $20 млн в создание в России собственного центра обработки данных, чтобы привести свою систему в соответствии с требованиями российского законодательства к оператору национальной платежной системы, функционирующей на территории страны.

Короткая ссылка на материал: //cnews.ru/link/a3486